科凡家居IPO被受理 2021年营收约6.26亿元

时间:2022-05-13 15:08:45 来源 : 环球网 作者 : 佚名

5月9日,证监会官网披露了科凡家居股份有限公司(以下简称“科凡家居”)首次公开发行的股票招股说明书,科凡家居IPO材料已被正式受理。

据了解,科凡家居本次公开发行股票的数量不超过1667万股,占发行后总股本的比例不低于25%,拟于深交所主板上市,保荐机构为国泰君安证券。

本次IPO,科凡家居拟募资4亿元,拟用于智造生产基地扩产建设项目、信息化升级建设项目、营销网络建设项目以及研发中心升级建设项目,分别预计使用募集资金2.6亿元、6000万元、5000万元以及3000万元。

图源:证监会官网

公开资料显示,科凡家居以定制衣柜产品起步,顺应家居定制一体化的趋势,产品由原先单一的定制衣柜扩展为定制厨柜等其它定制柜类、室内门、护墙板与配套成品家具搭配而成的整体空间产品体系。经过多年发展,公司已成为从事定制家居研发、设计、生产、销售的柜墙门一体化综合解决方案服务商。

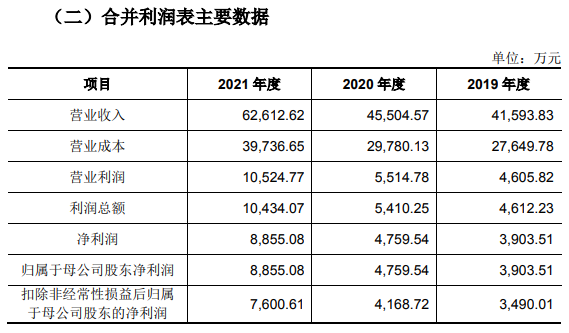

财务方面,2019-2021年,科凡家居分别实现营收约4.16亿元、4.55亿元、6.26亿元;分别实现归母净利润约3903.51万元、4759.54万元、8855.08万元;截止报告期各期末,科凡家居资产总额分别2.98亿元、3.76亿元以及4.82亿元,营收净利保持稳定增长,资产规模也在不断扩张。

具体来看,经销商模式为科凡家居最主要的销售模式。各报告期内,该公司通过经销商渠道实现的销售收入分别为4.08亿元、4.48亿元和6.16亿元,占主营业务收入的比例分别为98.94%、99.08%和98.88%。

图源:科凡家居招股书

盈利能力指标方面,报告期各期末,科凡家居流动比率分别为1.04、1.47和1.63,速动比率分别为0.82、1.29和1.43,合并口径资产负债率分别为55.80%、49.36%和47.23%。同期同行业可比公司的流动比率的平均值别为1.88、1.50和1.18,速动比率的平均值分别为1.62、1.27和0.99,合并口径资产负债率分别为37.97%、42.45%和48.98%。

科凡家居表示,公司流动比率及速动比率逐年提高,同行业可比公司流动比率及速动比率逐年下降,主要系公司经营业绩持续向好,公司经营活动现金流量净额增加且未进行大规模的资本性支出,货币资金余额显著增加所致;同时,部分同行业公司受到近期房地产市场环境影响,工程业务模式的应收账款余额增幅较大,使得流动比率及速动比率逐年下降。

2019年末和2020年末,公司资产负债率高于同行业可比公司平均值,主要系同行业上市公司采取经销模式、大宗业务模式和直营模式相结合的销售模式,而公司收入主要以经销商模式为主,采取“先款后货”的结算方式,形成了相对较大的预收账款和合同负债规模,因此负债规模相对较大所致。